SAT: tretas de grandes firmas para obtener devoluciones millonarias

Ciudad de México, 28 de enero del 2024.- El Servicio de Administración Tributaria (SAT) informó a la Suprema Corte de Justicia de la Nación (SCJN) que se ha vuelto práctica común en los contribuyentes, como una planeación fiscal agresiva, cubrir créditos fiscales adeudados con la única finalidad

de controvertir los pagos para ganar los juicios y se les devuelva el dinero, con los intereses que liquida la autoridad, que son superiores a los de bancos en instrumentos de inversión.

“Los contribuyentes han utilizado esta estrategia para obtener un enriquecimiento… y han usado al fisco como instrumento para generar rendimientos excesivos de los montos entregados mediante el pago de un crédito fiscal”, lo cual ya ha dado lugar a devoluciones millonarias

, alertó la Administración General de Grandes Contribuyentes del SAT, en el estudio de la contradicción de tesis 158/2018, que está en estudio por el ministro Alfredo Gutiérrez Ortiz Mena.

La oficina del SAT envió a la Suprema Corte un oficio donde advierte que hasta ahora un criterio de la primera sala ha permitido la devolución de los créditos fiscales, más intereses, a empresas que han encontrado la vía de una estrategia fiscal agresiva

para obtener recursos de la hacienda pública.

En el documento se advierte que, de continuar dicho criterio, la situación podría llevar, de acuerdo con sus estimaciones, a la devolución de hasta 31 mil 500 millones de pesos de impuestos pagados de enero a diciembre de 2023, considerando que de esa cantidad, 5 mil 500 millones de pesos son intereses generados.

En ese contexto, los 5 mil 500 millones que podrían obtener los contribuyentes mayores (empresas) son equivalentes al presupuesto asignado en 2024 a la Secretaría de Economía o a la Comisión Nacional de Derechos Humanos (CNDH).

Autoridades judiciales explicaron que, de confirmarse el criterio de la primera sala –que obliga al SAT a devolver los pagos indebidos

con intereses desde la fecha en que el contribuyente realizó los pagos, independientemente de que se hubiera interpuesto un juicio administrativo y hubiera perdido en alguna de las etapas–, la política de devolución se aplicaría de manera generalizada y dejaría sin defensa al SAT.

El pasado 11 de enero el pleno de la SCJN tenía contemplado discutir, y aprobar o rechazar, un proyecto de sentencia presentado por el ministro Gutiérrez Ortiz Mena, que consistía en resolver una contradicción de tesis suscitada entre la primera y la segunda salas de la Corte, para atender los amparos directos en revisión 1991/2016 y 5793/2015.

Hacia el final de la sesión, el ministro ponente dijo a la presidenta de la Corte, Norma Lucía Piña Hernández: recibí algunos documentos sobre el asunto que está planteado hoy. Yo retiraría el proyecto para poder estudiar estos memorandos y plantearles, en su caso, el proyecto en unos cuantos días

. Piña Hernández declaró entonces que el asunto quedaría retirado para revisarlo

y plantearlo posteriormente.

De acuerdo con fuentes del Poder Judicial de la Federación (PJF) representantes del SAT acudieron a la Corte y se reunieron con varios de los ministros, entre ellos Gutiérrez Ortiz Mena, y le plantearon sus argumentos, además de entregarles un oficio firmado por Armando Ramírez Sánchez, administrador general de Grandes Contribuyentes.

Consideraciones

El organismo fiscal señaló que algunos contribuyentes realizan planeaciones fiscales con la intención de aprovecharse

de las tasas “conforme a las cuales se pagan intereses a los contribuyentes que, por mucho, son mayores que pagan las instituciones financieras en instrumentos de inversión.

En el oficio, se detalló que, por ejemplo, según el Banco de México, la tasa de interés que generaron anualmente los Certificados de la Tesorería (Cetes) en enero de 2021 fue de 4.27 puntos; la Tasa de Interés Interbancaria de Equilibrio (TIIE) fue de 4.49; mientras que el SAT ha mantenido desde ese año tasas de 17.65 por ciento.

En diciembre de 2023 los Cetes pagaron intereses de 11.21 puntos y la TIIE de 11.5 por ciento.

En ese contexto, el oficio dirigido a los ministros advierte: el SAT ha identificado que se ha vuelto una práctica común en los contribuyentes

el pago de los créditos fiscales adeudados con la única finalidad de que, al obtener una sentencia favorable, el SAT les efectúe la devolución y pague intereses

.

Además, que las empresas utilizaron al fisco como un instrumento para generar rendimientos excesivos de los montos entregados mediante el pago de un crédito fiscal

.

En el oficio recibido por los ministros y el ponente Gutiérrez Ortiz Mena, se señala: tal es el caso del contribuyente Desarrollo Comercial Abarrotero, S.A. de C.V., quien efectuó el pago de un crédito fiscal de mil 97 millones de pesos, para posteriormente impugnarlo y una vez anulada, solicitar la devolución de la cantidad pagada, actualizada y con intereses, lo que dio lugar a que el SAT le reintegrara la cantidad de mil 583 millones 660 mil 87 pesos con 41 centavos, de la cual 400 millones 146 mil 84 pesos y 41 centavos correspondieron a intereses

.

La empresa, de Cortazar, Guanajuato, es un gran distribuidor de abarrotes y el SAT abunda que se volvió a replicar dicha planeación fiscal en un nuevo juicio, en el cual pagó el crédito y solicita su devolución actualizada y con intereses, donde espera recibir un pago de intereses de 383 millones de pesos

.

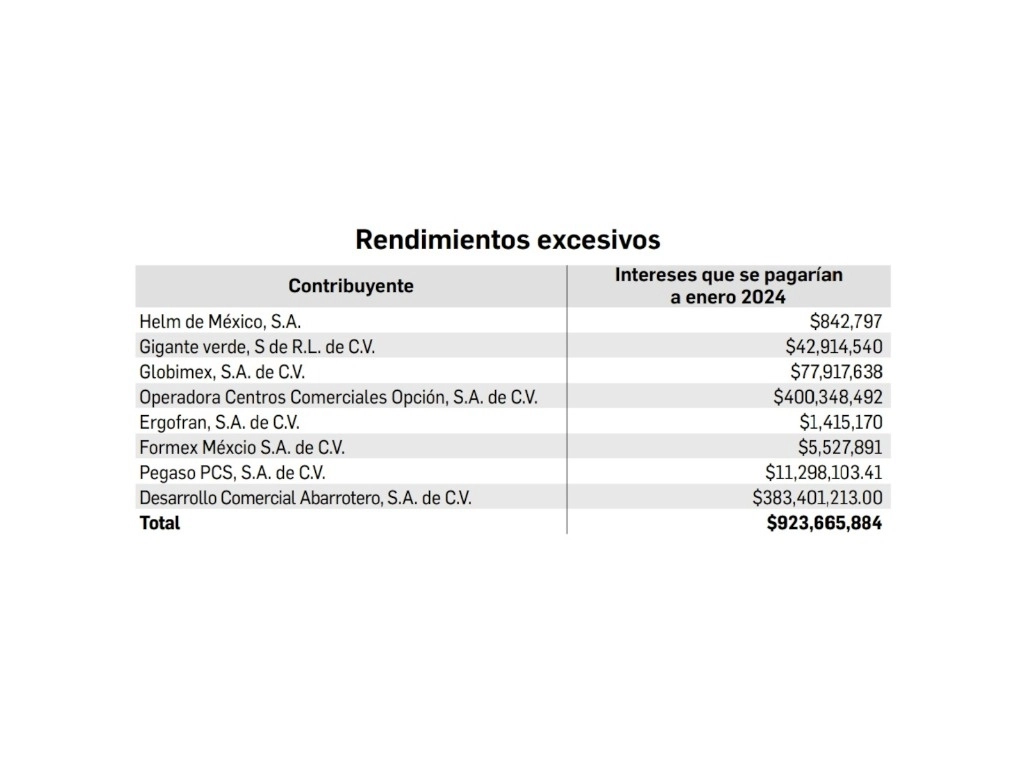

Además, el SAT presentó una lista de ocho contribuyentes, incluido Desarrollo Comercial Abarrotero, que litigan la devolución de sus créditos fiscales pagados, por lo que esperan recibir 923 millones de pesos sólo por intereses en enero de este año.

El SAT señaló a la Corte que de prevalecer el criterio emitido por la primera sala de la SCJN se prevé un grave impacto en las finanzas públicas, pues sólo de enero a diciembre de 2023, Grandes Contribuyentes emitió créditos fiscales cuya suma asciende a 636 mil millones de pesos, por lo que en caso de pagarse y controvertirse sólo diez por ciento de dichos créditos y de resultar desfavorables los juicios en 50 por ciento, significaría que el SAT tendría que devolver 31.5 mil millones de pesos, con intereses, aproximadamente 5.5 mil millones de pesos por el transcurso de un año

.

Con información de: https://www.jornada.com.mx/